アメリカの「シリコンバレー銀行」が3月10日に破綻

アメリカの「シリコンバレー銀行」(SVB)が3月10日破綻しました。規模としてはリーマンショック以降最大だそうです。

資産規模は28兆円。めぶきフィナンシャルグループ(常陽・足利)+栃木銀行2個分、ぐらいの大きさです。

典型的な銀行破綻の構図

SVBは、典型的な銀行破綻の構図を見せています。

1.信用不安

2.株価急落

3.取り付け騒ぎ

4.資金繰り破綻

この流れ、1997年の日本で、複数の銀行が破綻した「金融不況」そのものです。

「え?銀行ってお金貸すくらいあるんだから、資金繰りで潰れる時ってあるの?」皆さんもそう思いませんか?

いや、実は違うんです。

今回の破綻を招いたのは、上記の流れでいうと、「3.取り付け騒ぎ」です。

銀行は預金という名で、皆さんから現金を預かると、その大部分(9割以上)は「運用」に回すのです。「運用先」は、企業への融資はもちろんですが、国が発行する国債や企業の発行する社債、株式などを購入することにより、利ザヤを稼いでいるのです。つまり、「銀行は普段はほとんど現金を持っていない」のです。

株価急落から48時間であっけなく破綻してしまったSVB

取り付け騒ぎ、すなわち「預けている預金を引き出そうと大量の預金者が殺到する状況」において、用意していた「現金」が底をつきます。慌てて「運用先」である国債や社債、株式を売って現金を用意しようとしましたが、今回は間に合わなかったわけです。株価急落から48時間で、SVBはあっけなく破綻してしまいました。

そうです。銀行にも「資金繰り破綻」はあるのです。

米国は超インフレを抑えるためにFRBが金利を引き上げ

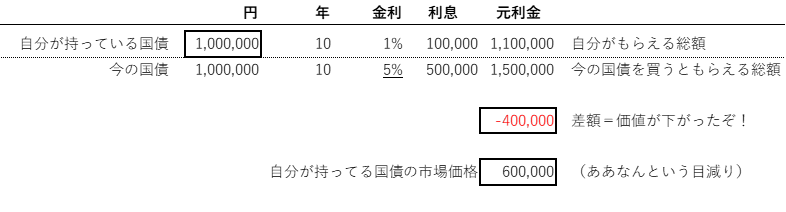

現在、米国は超インフレを抑えるために、FRBが金利をどんどん引き上げています。金利が上がると、債券価格は下がります。例えば、買ったときの利回りが1%で10年モノの国債を持っていたとします。それが今度は同じ10年モノが5%で発行されたとしましょう。どっちを買うかと言えば、もちろん後者。結果、前者の国債を売ろうとすると、大幅な値引きをされてしまうのです。

(超ざっくり説明)

報道によれば、SVBは運用の6割は債券だったようで、売るに売れなかったし、買う人も見つからなかった、ということでしょう。

企業から取立てするわけにもいかず、パニック回避のため、現在は国の管理下に置かれています。

企業の発行する債券も融資先も、そもそもスタートアップ向けが多いので、信用格付けは低く、金食い虫どもが簡単に返済するとは思えません。今後、シリコンバレーの強みだった「スタートアップ」がガタガタになることを懸念しております。預金が下せないことはもちろんですが、スタートアップというリスクの高い先への「貸し手」が無くなるのは、成長期の子供に飯を食わせる親がいなくなると同義語。

企業の成長には「カネ」が不可欠なのです。

米国銀行の信用不安が欧州に飛び火

(2023.4.18)

SVBは米国ですが、銀行の信用不安は欧州に飛び火し、今度はクレディスイスが信用不安に巻き込まれ、UBSが急遽救済合併する事態となりました。

私の年代からすると、「ああ、あの名門があ・・」と寂しい気がしますが、致し方ないことです。

さて、クレディスイス問題は、新たなる問題を巻き起こしました。NRI(野村総研)のコラムです。

クレディ・スイスAT1債無価値化で崩れた神話の衝撃はなお続く

「信用収縮」と呼ばれる経済的な問題に

株式は全損にならないのに、返してもらえる順序が株式の上にくる「永久劣後債」が先に全損する、という珍事。

その劣後債が「AT1債」というのですが、結構広範囲に投資商品としてばらまかれており、つかまされた投資家が騒いでいる、というのです。

それは騒ぎます。AT1債は約2兆2,000億円あり、その規模は(毎度名前出して恐縮ですが)栃木銀行1行(2兆8,000億円)の総資産と同規模です。

もちろん「返してくれ」問題もあるのですが、一番問題なのは「他の永久劣後債もヤバイ」と取り付け騒ぎが起きることです。

人間のパニック心理ほど怖いものはなく、恐怖は際限がありません。健全な金融機関でも急にカネを抜かれるとやばくなります。

カネがカネを創る、これを信用創造と言いますが、上記の場合はその逆、「信用収縮」と呼ばれる経済的な問題になります。

信用収縮の例

例えば、酒屋を営むA社が、酒をBから買います。その決済方法は、月末締め、翌月末現金払いの「掛け買い」だったとしましょう。

毎月100万円仕入れたとして、買掛金のMAXは2か月分の200万円です。A社は200万円の仕入をしますが、2か月間でうりきってしまえば、翌月末にはちゃんと買掛金を決済できます。

しかし、取り付け騒ぎが発生、「A社がヤバイ」と噂になります。B社は回収不能を避けようと、「すみません、掛け売り止めて、全部現金で買ってください」と言います。

困るのはA社です。200万円なんてお金、ないです。仕入できません。商品ありません。儲かりません。アウト。

最初の買掛金での酒の卸はA社の「信用」で成り立っています。B社は「必ずA社は支払ってくれる」という「信用」でモノを下ろしています。

このように、経済が拡大する場合、カネが介在しなくても「カネ」的なものが拡大するのです。それが「信用創造」です。

しかし、A社に信用不安が発生すると、買掛売掛取引(信用取引)が縮小します。これが「信用収縮」です。

これがA社だけならいいのですが、不安は増殖するときがあります。「第二第三のA社があるかもね」・・その不安心理がパニック的に広がると、経済損失は加速度的に広がってゆきます。

金融システム不安

特にこのパニック行動が金融業に広がると、その振れ幅が極大化してゆきます。これを「金融システム不安」といいますが、2008年のリーマンショック、1997年の日本での金融不況がそれにあたり、経済は混乱しました。なので、その金融システムは各国も死守するので、今回の経済原則を無視した方策がとられたわけですが、その副作用も大きく出た、ということです。

今後も注目です。